Оплата утилизационного сбора для ЭПТС

Содержание:

Утилизационный сбор — неналоговый платеж в государственный бюджет. Деньги предназначены для покрытия расходов, связанных с экологически безопасным захоронением непригодного автомобиля. Обязательный платеж введен с 01.09. 2012 года.

По стандарту, непригодные к эксплуатации узлы автомобиля относят к категории I—IV классов опасности. Согласно регламенту 89-ФЗ от 24.06.1998 г., отходы производственной деятельности и потребления подлежат разборке, сортировке, обезвреживанию и захоронению.

За уничтожение механизмов отвечают специализированные службы, которые получили лицензию, закупили оборудование и организовали коммерческую деятельность.

Кто платит утилизационный сбор?

В общем случае, сумму перечисляют один раз. Если производитель, экспортер или первый владелец заплатил деньги, повторять действие не требуется.

Изготовитель оформляет документы на свою продукцию. Импортер контролирует ввоз ТС на территорию РФ. Покупатель платит, если нет соответствующей отметки в паспорте (ПТС или ЭПТС).

Исключения из правила:

- Специальный контингент пользователей, освобожденный от уплаты (перечень указан в законодательстве).

- Ситуации отчуждения движимого имущества разными категориями граждан.

Например, собственник, который освобожден от уплаты утилизационного сбора передает по наследству (дарит) авто человеку, действующему на общих основаниях. В этом случае деньги перечисляет второй владелец.

- Потеря квитанции или уклонение от обязательного платежа. Если после продажи бывшей в употреблении техники налоговая служба выясняет, что прежний владелец «забыл» про утильсбор, нового собственника обяжут перечислить средства.

- Машины после модернизации. Налоговая служба вправе потребовать второй раз уплатить взнос.

В законе указано: целевой платеж нельзя зачесть в счет переплаты по другим налогам.

Как заплатить утилизационный сбор?

Рассчитать стоимость утиль сбора Вы можете при помощи данного калькулятора УТ

Денежные средства взимаются с юридических и физических лиц, которые производят, используют или ввозят на территорию РФ колесный (или самоходный) транспорт. Список узлов и машин перечислен в постановлениях правительства: № 81 от 06.02.2016 г., № 1291 от 26.12.2013 г. и № 1457 от 15.11.2019 г.

Контролируют перечисление взносов ФНС и ФТС:

Больший объем работы выполняет налоговая служба. Организация следит за поступлением средств и предоставлением отчетов плательщиками.

Таможенная служба контролирует ситуацию на границе. При ввозе ТС на территорию России частные лица и импортеры перечисляют утилизационный сбор.

Закон обязывает владельца транспортного средства выполнить действия:

- Рассчитать налог и заполнить типовую форму. Существует три способа:

- самостоятельно — по стандартной формуле;

- воспользоваться онлайн-калькулятором;

- нанять специалиста;

- перечислить деньги в госбюджет;

- предоставить в ФНС подтверждающие документы.

В квитанции указывают код бюджетной классификации. Перечень КБК для разных видов деятельности содержит Приказ Минфина № 99н от 08.06.2020 г. Регламент зарегистрирован под номером 59602. Для автотранспорта отечественного производства в квитанции указывают коды:

- колесные ТС: 18211208000012000120;

- прицепы и самоходные машины: 18211208000016000120.

Законодатель установил КБК на период 2020-2023 г.

В налоговую службу плательщик направляет документы:

- расчет утилизационного сбора:

- копии СБКТС, ОТТС или заключения экспертизы (при ввозе импортных машин — товаросопроводительные документы);

- квитанцию о перечислении денег на специальный счет Федерального казначейства.

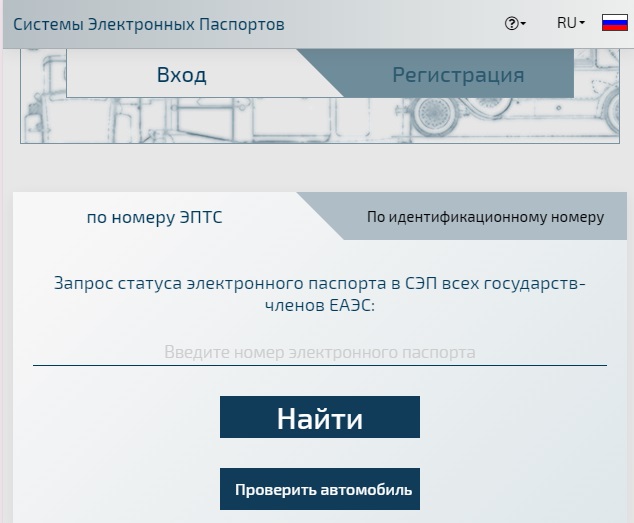

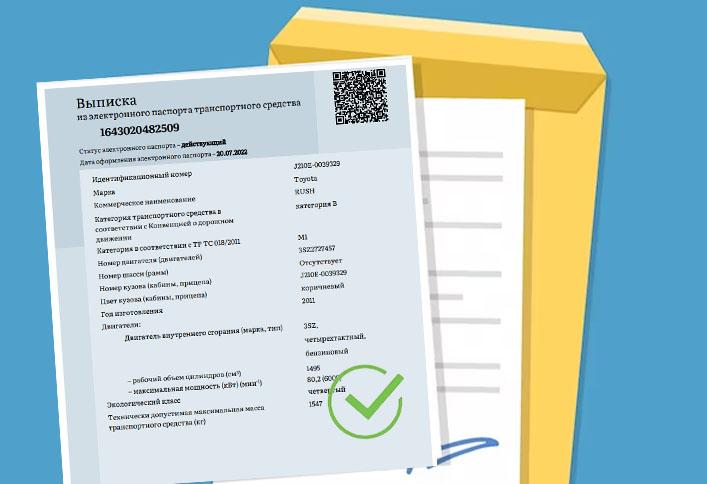

В ФНС отмечают факт платежа в паспорте ТС. На бумажном носителе информации слева ставят печать. В карточке ЭПТС — указывают дату и номер квитанции.

Эксперты рекомендуют. Перед подписанием договора о покупке подержанной машины проверить отметку в ЭПТС или ПТС.

Когда уплачивать утилизационный сбор при ввозе?

Платеж обязателен для частных лиц и организаций, которые перевозят через границу РФ транспортные средства импортного происхождения. Цель перемещения — для перепродажи и собственного использования.

Классификатор видов налогов, оплата которых происходит при ввозе ТС через таможню можно посмотреть по адресу: https://portal.eaeunion.org/sites/odata/k/Pages/k4.aspx

Экспортер предъявляет сотруднику ФТС комплект документов. В должностные обязанности таможенника входят действия:

- проверить расчет неналогового платежа;

- убедиться: деньги поступили в казначейство;

- в бумажном или электронном паспорте отметить факт перечисления средств;

- указать, на основании каких документов владелец освобожден от уплаты утилизационного сбора.

Важно знать.

Не все люди правильно рассчитывают платеж. Если владелец машины перечислил больше средств, деньги возвращают. Автолюбитель, доверенное лицо или наследник заполняет типовую форму заявки, где указывает свой расчетный счет в банке. Максимальный срок рассмотрения и возврата — 30 дней.

Кто освобожден от уплаты утилизационного сбора?

Некоторые юридические и физические лица могут не перечислять денежные средства на специальный счет.

Освобожденные от уплаты утилизационного сбора категории:

- Собственники автомобилей, временно ввезенных на территорию РФ.

- Владельцы подержанных транспортных средств, имеющие документы об уплате утильсбора от первого покупателя.

- Участники государственных программ по переселению и беженцы. Цель ввоза ТС — для личного использования.

- Сотрудники консульских организаций, дипломаты, приглашенные государством специалисты, включая членов семей.

- Юридические и физические лица, которые по закону имеют привилегии и иммунитеты. Например, сотрудники международных организаций.

- Владельцы транспорта, выпущенного более 30 лет назад. Это раритетные машины, которые не используют для коммерческой деятельности. Основные конструкции (кузов, рама, двигатель) восстановлены и отреставрированы в соответствии с заводскими чертежами.

- Организации и частные лица, которые приобрели ТС менее трех лет назад.

- Собственники машин и механизмов, не упомянутых в постановлениях: № 1291 и № 81.

Вниманию владельцев ТС, выпущенных до 01.09. 2012 года!

Платить утилизационный сбор и ставить отметку в паспорте (ПТС или ЭПТС) не нужно. Стандартную формулу расчета для таких машин не применяют. Владелец оплачивает услугу утилизации не заблаговременно, а по факту. Стоимость работы — в соответствии с действующим тарифом организации. Собственник вправе выбрать компанию с наименьшими расценками.

Как рассчитать сбор по формуле?

Сумма перечисления — результат перемножения базовой ставки на коэффициент. Законодатели регулярно пересматривают параметры, изменения публикуют в нормативных документах.

Базовая ставка зависит от типа техники (колесное или самоходное ТС), наименования объекта (шасси, прицеп), категории, специализации и проходимости.

Правительство регулярно корректирует базовые ставки. На 2022-2023 г. установлен взнос для колесных ТС категорий:

- G и M1 — 20 000 руб.;

- N1, N2, N3, M2 и M3 — 150 000 руб.

Другую ставку применяют для спецтехники, прицепов и самоходных машин — 172 500 руб.

Чтобы уточнить категорию технического средства, используют документ ТР ТС 018/2011.

Второй компонент формулы расчета — коэффициент. Когда определяют параметр, учитывают факторы:

- дату выпуска машины (всего две группы: до и свыше трех лет);

- категорию техники;

- объем двигателя;

- технически допустимую массу (сведения берут из ОТТС).

Источники информации для определения текущей базовой ставки и коэффициента: для колесных машин — постановление № 1291, самоходных ТС — № 81.

Где платить утилизационный сбор?

Существует два варианта перечисления средств.

Согласно регламенту № 1291, представители отечественного автопрома платят утилизационный сбор по месту регистрации.

Если рассматривать технику импортного происхождения, документы оформляют при пересечении границы. Утилизационный сбор оплачивается в Пункте Таможенного Оформления (ФТС). Код бюджетной классификации зависит от страны, из которой завозят машину.

Нарушение процедуры уплаты утилизационного сбора

Обязанность импортера — отчитаться перед своей ИФНС в течение 15 суток со дня уплаты денег. Для производителей и покупателей установлен срок — в течение трех дней.

Контролирующие органы считают нарушением закона случаи:

- несвоевременной уплаты или подачи документов;

- отсутствия отметки, на основании какого регламента владелец освобожден от обязательного платежа;

- уклонения от уплаты сбора лицом, который купил автомобиль у владельца из льготного контингента.

Собственник ТС обязан знать.

Только при выполнении двух действий — оплаты и предоставления пакета документов — утилизационный сбор засчитывается. ФНС начисляет пеню за каждый день просрочки.

Если юридическое или физическое лицо не выполняет правила, машину нельзя зарегистрировать, продать, подарить. На ТС нельзя пересечь границу.

К нарушениям относят случаи, когда владелец транспорта освобожден от уплаты утилизационного сбора, а соответствующей отметки в бумажном или электронном паспорте ТС нет.

Это основная база знаний для автовладельца. Соблюдение регламента помогает избежать конфликтов с сотрудниками контролирующих органов.